פשיטת רגל היא אירוע בעל השלכות כלכליות דרמטיות על החייב ועל משק הבית. עם זאת, ניתן להתמודד עם ההוצאות השוטפות באמצעות אפשרויות מימון שונות ויש גם מסלולים של הלוואה בהתאמה אישית ובתנאים נוחים. במאמר הבא נסביר איך בוחרים הלוואה מן הסוג הזה ובאיזה שלב יודעים שהן עדיפות על פני שימוש באשראי מהבנק

הלוואה פרטית הלוואה עסקית

אני מאשר , שקראתי ומסכים לתנאי השימוש והפרטיות

וכי הפרטים שמסרתי ישמשו לקבלת פניות, הצעות שיווקיות מאיתנו או מצדדים שלישיים

מסכימ/ה לקבלת תוכן, דברי פרסומת או עדכונים מהחברה באמצעות דוא"ל, SMS או טלפון

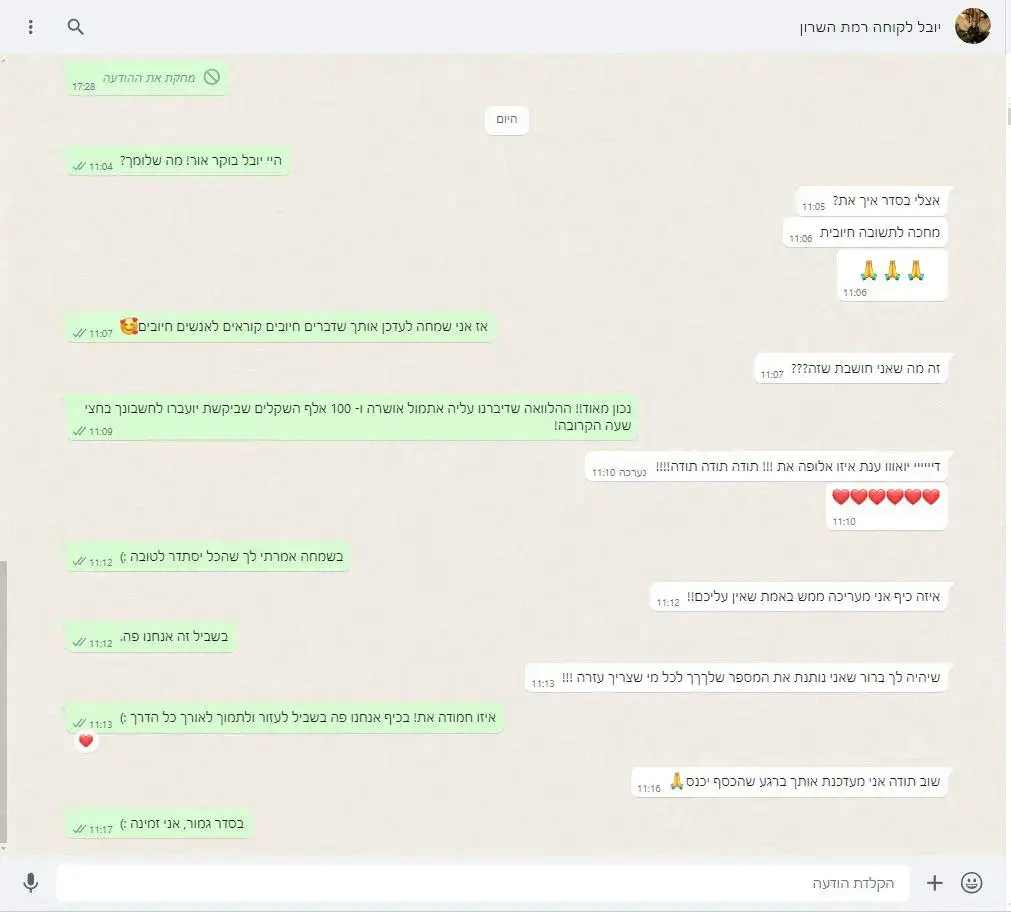

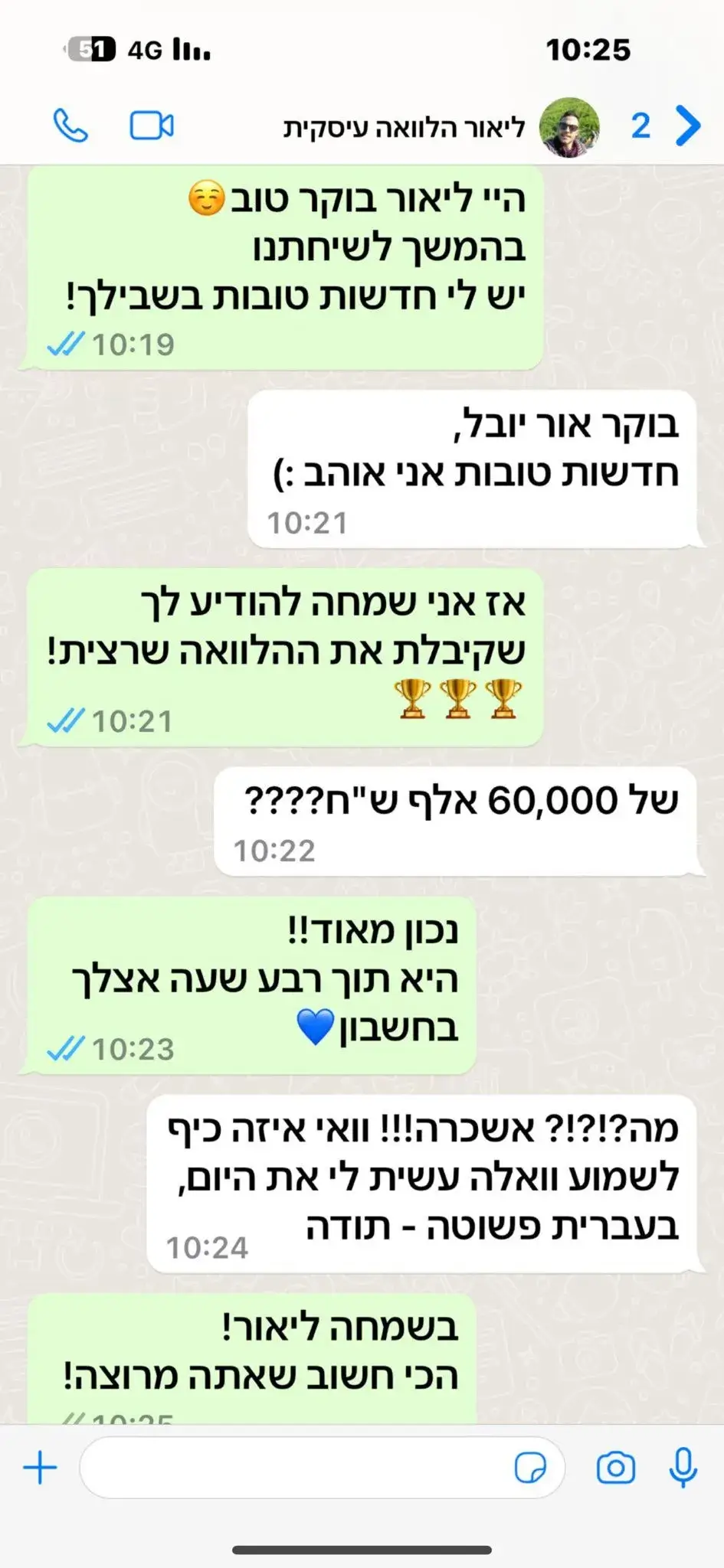

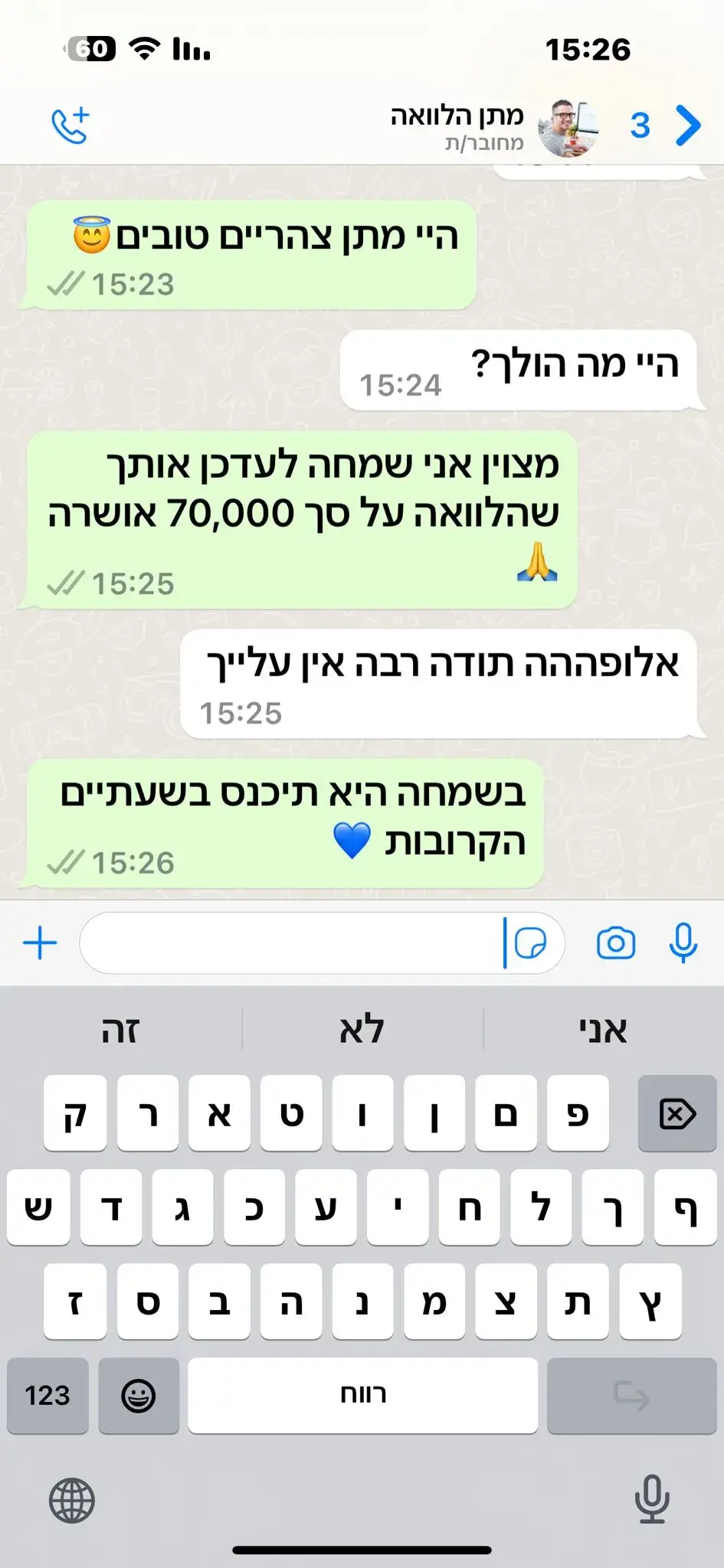

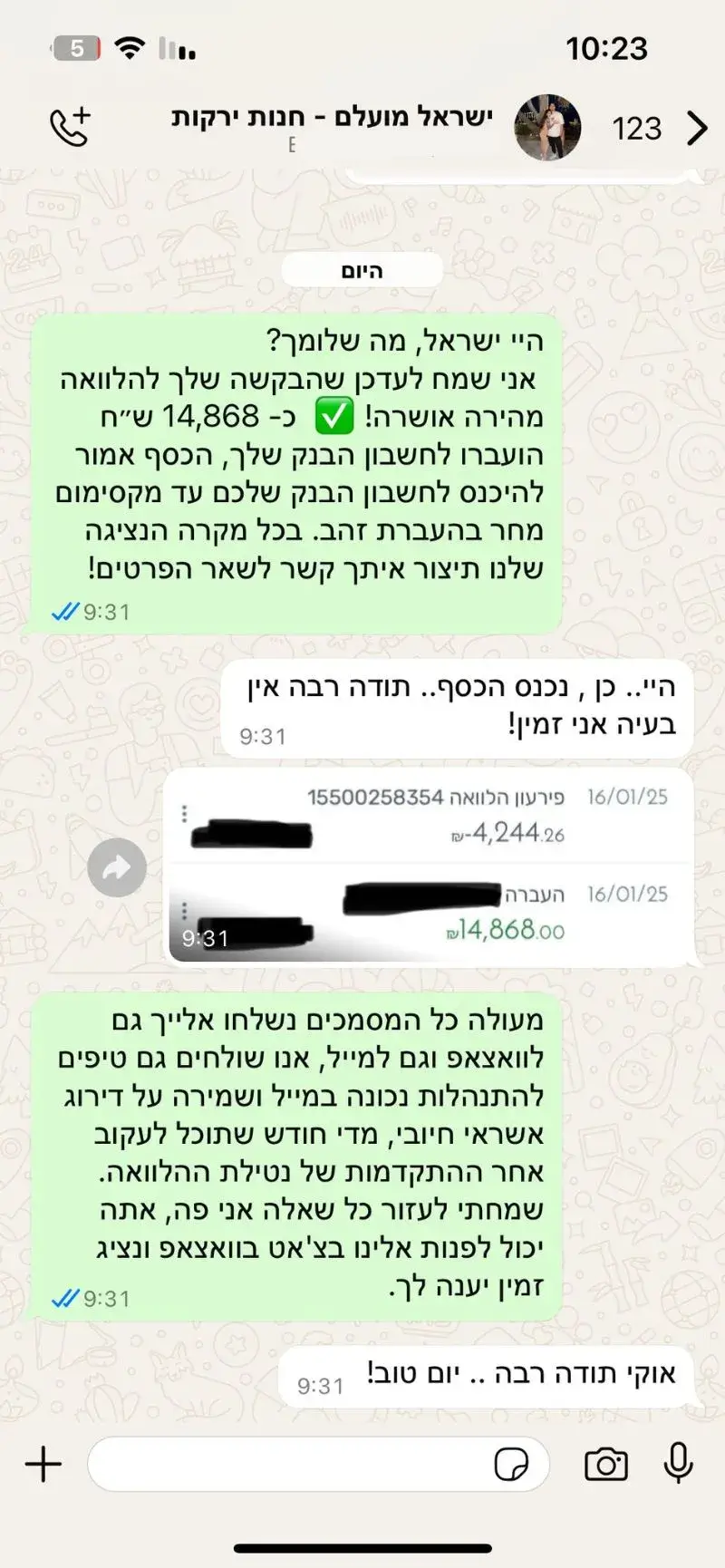

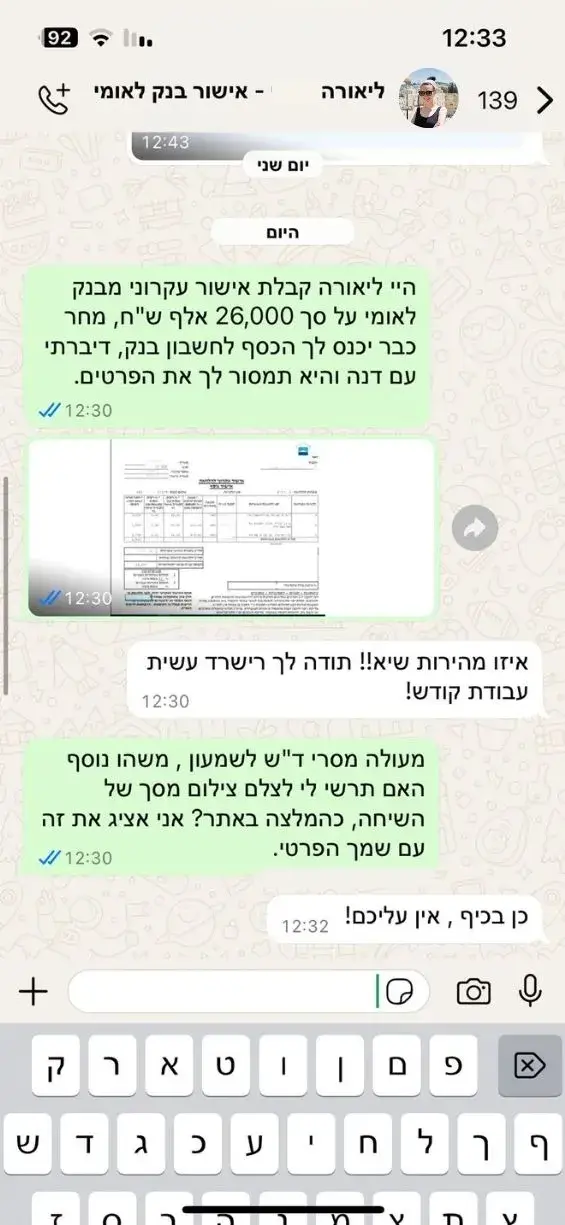

בשעות הקרובות יחזור אלייך נציג אשר יסייע לך לקבל עד 10 הצעות משתלמות להלוואה.

אני מאשר, שקראתי ומסכים לתנאי השימוש והפרטיות

וכי הפרטים שמסרתי ישמשו לקבלת פניות, הצעות שיווקיות מאיתנו או מצדדים שלישיים

מסכימ/ה לקבלת תוכן, דברי פרסומת או עדכונים מהחברה באמצעות דוא"ל, SMS או טלפון

פרטייך שמורים, סוכן ביטוח מורשה יעשה שימוש בפרטים לבדיקת ביטוחים באתר הר הביטוח בלבד.

לאיחוד הלוואות ותסייע לך בהמשך בדיקת זכאות וקבלת מידע נוסף.

מה החוק בישראל קובע לגביהם?

כאשר פושט רגל מקבל הפטר הדבר אומר כי הוא פתח דף חדש, אין לו חובות יותר ויש לו את האפשרות לקבל שירותים מגופים פיננסים שונים, בין היתר גם הלוואה לפושטי רגל.

נכון להיום, החוק במדינת ישראל קובע שברגע שנפתח תיק בהוצאה לפועל נגד עסק שנמצא בתהליך פשיטת רגל וקיבל צו כינוס נכסים, כל המערכות יודעות על כך, בין היתר גם הבנקים. עסק אשר נמצא בפשיטת רגל אינו יכול לקבל הלוואות, במיוחד לא מהבנקים, הרי ברוב המקרים הם אלו שפותחים בתהליך ההוצאה לפועל כנגד בעל העסק מכיוון שהוא לא הצליח לעמוד בהתחייבויות שלו אל מול הבנק.

ישנה דרך אחת במדינת ישראל אשר באמצעותה אנשים שנמצאים בתהליך של פשיטת רגל יכולים לקבל הלוואה לפושטי רגל – הגשת בקשה למתן הפטר בפשיטת רגל, את הבקשה הזאת יכולים להגיש פושטי רגל רק לאחר שהכריזו על עצמם ככאלה.

פרמטרים להשוואה בין סוגים שונים של הלוואות

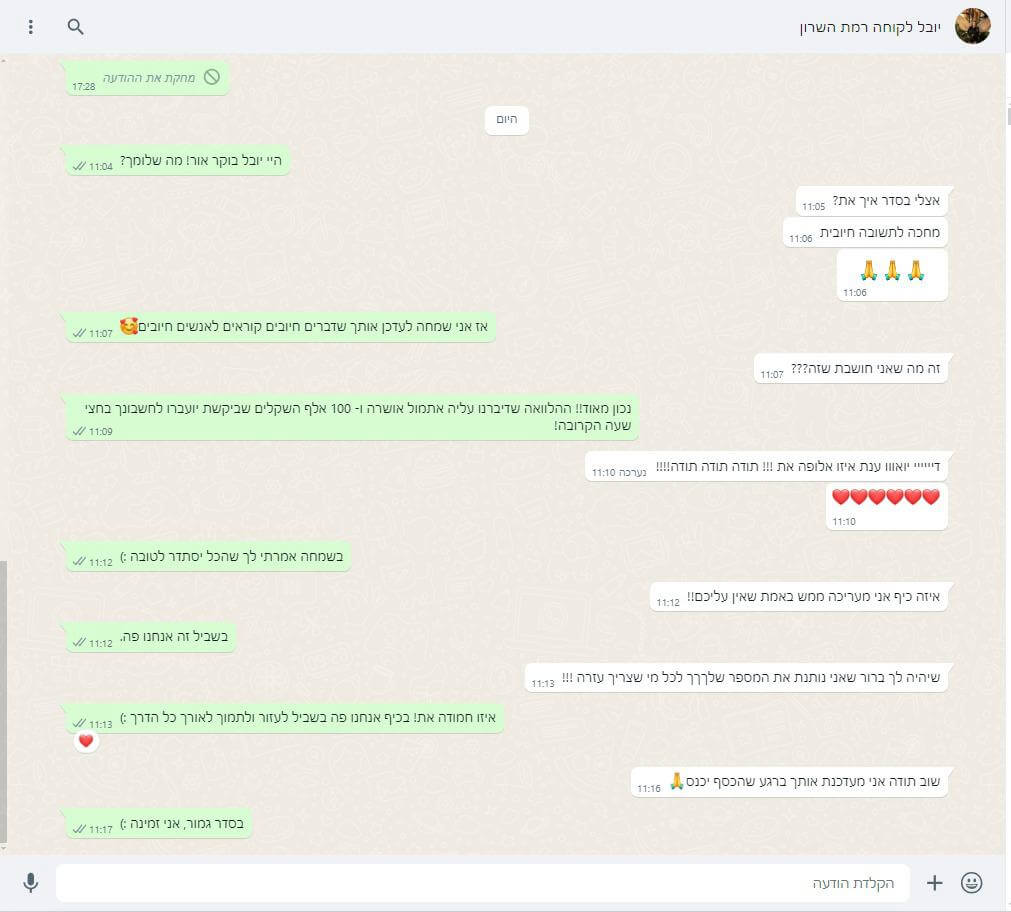

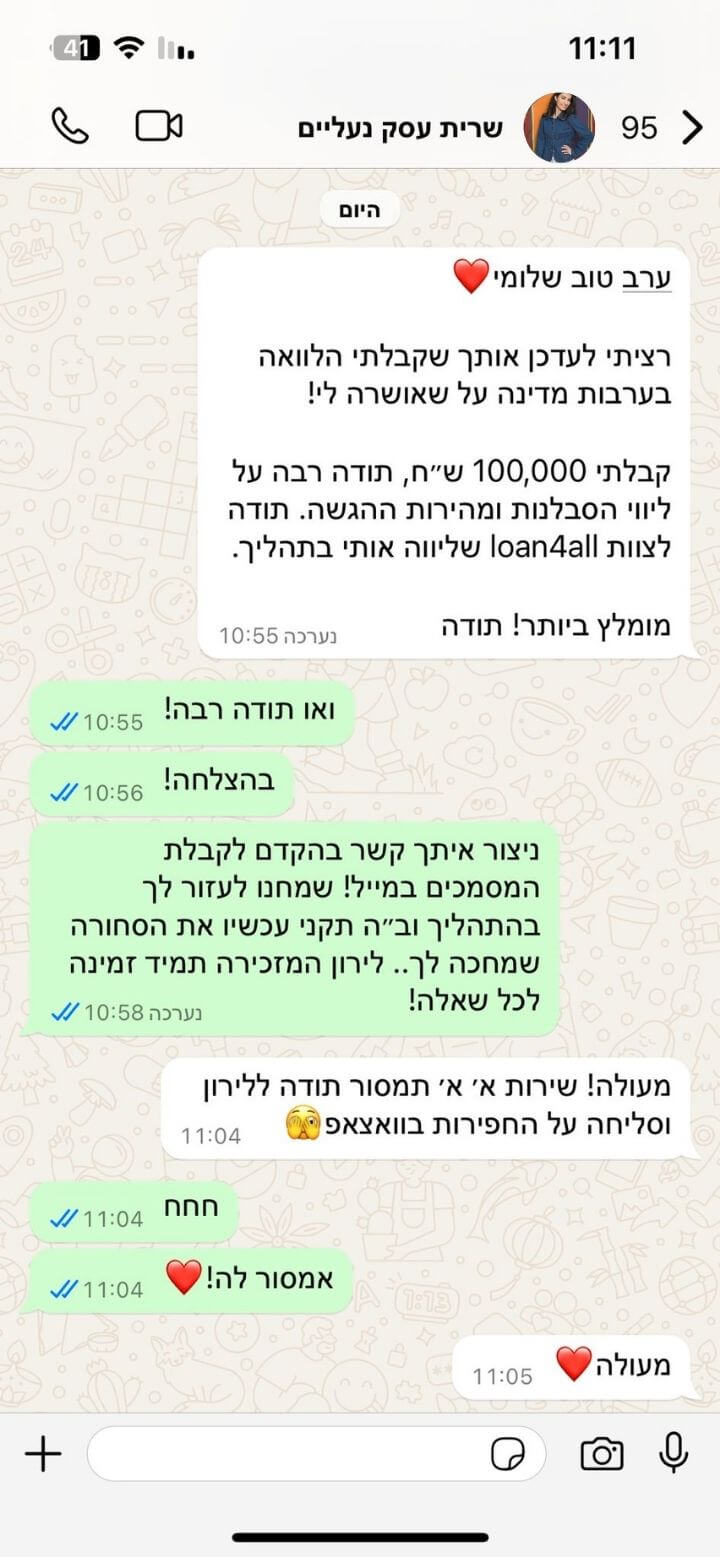

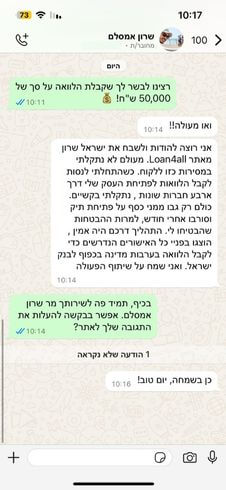

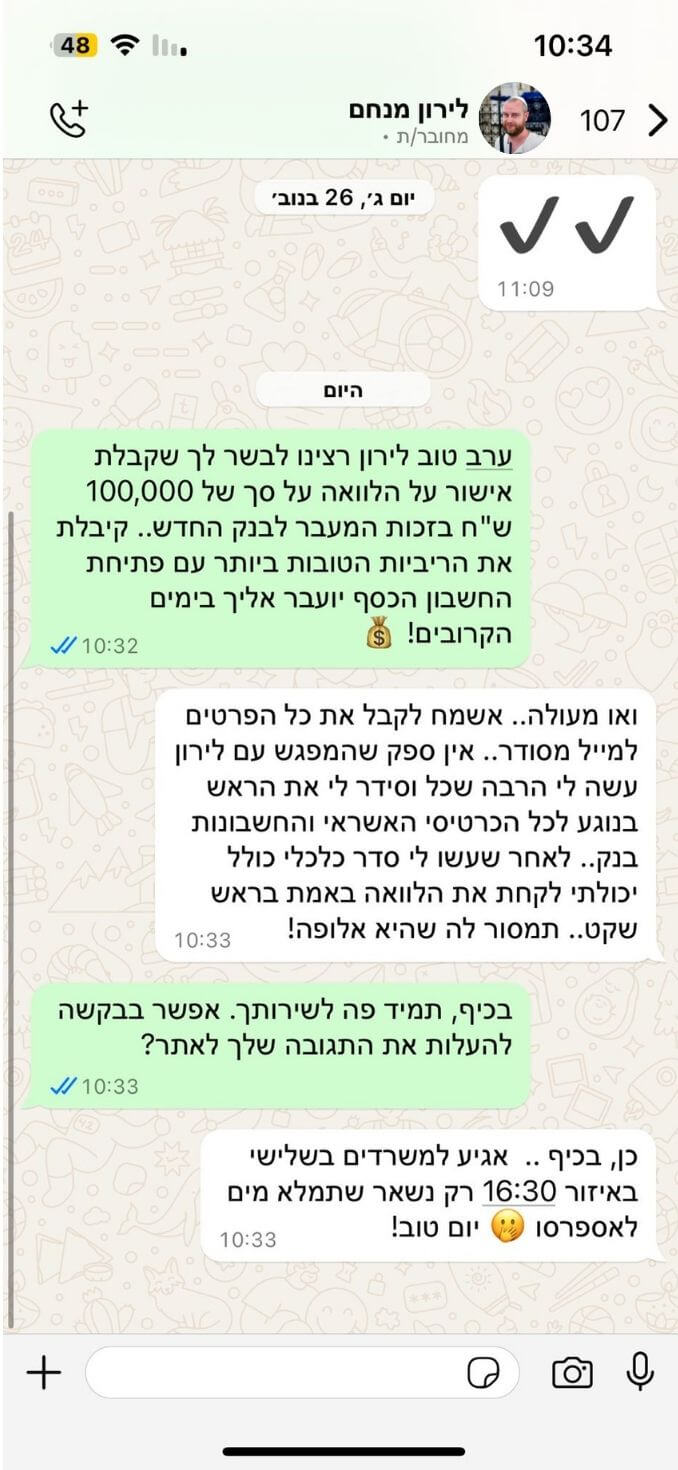

הלוואה לפושטי רגל יכולה להיות פתרון מימון משתלם רק אם היא זולה, זמינה ונגישה. בהרבה מאוד מקרים עדיף למשל לעשות הסדר חוב עם הבנק במקום לקחת הלוואה חדשה, מה גם שממש לא כדאי לנסות לקחת אותה מהשוק האפור או מחברות שלא עובדות כחוק. במידה ומקבלים כמה הצעות שונות להלוואות כאלה, ניתן להיעזר באתר אמין כגון Loan4all ולהשוות בין המסלולים לפי כמה פרמטרים:

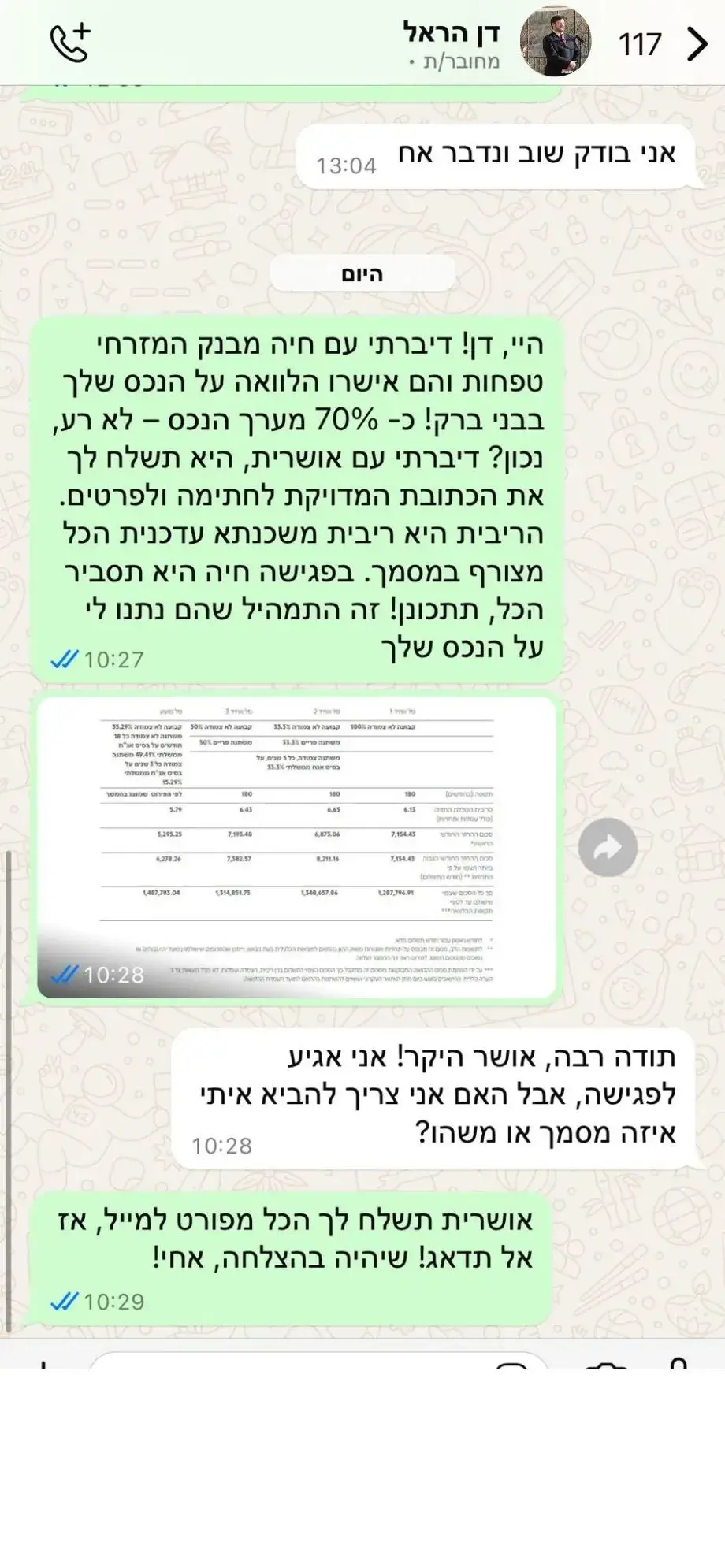

- גובה הריבית – הכי נכון ונוח להשוות בין הלוואות לפי גובה הריבית. הגוף המלווה חייב לציין בפנינו את גובה הריבית ואנחנו יכולים להשתמש בו על מנת להתמקח גם מול חברות אחרות. כאשר מקבלים הצעה להלוואה ומסתכלים על גובה הריבית, צריך לבדוק באיזה סוג של ריבית מדובר – ריאלית או נומינלית.

- גובה ההחזר החודשי – גובה ההחזר החודשי נקבע לפי סכום ההלוואה והריבית. ההמלצה היא להגיע למצב שבו סך כל ההלוואות לא עובר את הסכום של שליש מההכנסה הפנויה, בעיקר אם ממילא נמצאים במצב של חדלות פירעון ושיקום כלכלי. במידה ובוחרים לקחת הלוואה בסכומי החזר גבוהים יותר, צריך לצמצם הוצאות במקומות אחרים.

- עלויות נלוות ואפשרויות פירעון מוקדם – קיימים מקרים רבים שבהם פושטי רגל מחפשים הלוואה לתקופה קצרה בלבד, עד שהם יסיימו להחזיר את החובות שלהם ויקבלו הפטר מבית המשפט. בנסיבות כאלה אולי נרצה להחזיר את ההלוואה יותר מוקדם ממה שחשבנו, אבל זה יעלה לנו הרבה כסף. לכן, בודקים מראש מה העלויות הנלוות, האם יש קנס על פירעון מוקדם ומה הוא כולל.

שימוש נכון בהלוואות במהלך פשיטת רגל

לפושטי רגל יש כלים שונים שבהם הם יכולים להשתמש על מנת להתמודד עם האתגר ולצאת לדרך חדשה. אפשרות אחת היא כאמור הלוואה לפושטי רגל שאותה לוקחים מגופים חוץ בנקאיים, אבל במקביל כדאי גם להביא בחשבון את היתרונות של אשראי. אם יש לפושטי רגל כרטיס אשראי חוץ בנקאי בתנאים טובים ומסגרת נורמלית שמתאימה לגובה ההוצאות, לא אמורה להיות בעיה להמשיך להשתמש בו.

עוד טיפ הוא להתייעץ עם בעלי מקצוע לפני שלוקחים הלוואות ומשתמשים בהן על מנת לסגור חובות. זה יכול להיות מאוד מפתה לקחת הלוואה גדול ולהחזיר איתה חובות כדי למנוע שעבוד וכינוס נכסים, אבל גם עלול לעלות ביוקר. אז כדי לא לעשות טעויות בלתי הפיכות, מתייעצים עם עורך דין ואוספים כמה שיותר מידע על הבדלים בין סוגים שונים של הלוואות.

בסופו של דבר, צריך לזכור שהחוק בישראל מנסה להגן על כל הגורמים המעורבים בפשיטת הרגל: גם הנושים שמחכים לכסף שלהם וגם פושטי הרגל שצריכים להשתקם. למדינה אין אינטרס שאנשים יפשטו את הרגל, לכן הרשויות ובתי המשפט יכולים לבוא לקראתם ולסייע להם. אם רוצים במקביל לקבל הלוואה, צריך לבדוק את הזכאות מול גופים חוץ בנקאיים ולקבוע את הגובה שלה לפי יכולת ההחזר עכשיו ובעתיד.

מהי פשיטת רגל?

פשיטת רגל היא הליך שבו נכסי החייב מועברים לנאמן על מנת שיהיה אפשר לחלק אותם בין הנושים. במקביל, מוטלות שורה ארוכה של מגבלות על החייב וזאת על מנת לוודא שהוא קודם כל משלים את חובותיו לנושים – ורק לאחר מכן משתמש בנכסים שעומדים לרשותו לצרכים אישיים. מטבע הדברים, ההליך עצמו נמשך זמן רב ויש לו השלכות כלכליות ונפשיות על כל משק הבית. כפועל יוצא מכך, שווה להכיר את אפשרויות ההלוואה הקיימות.

יש כמה הלוואות שבהן חייבים שנמצאים בהליכי פשיטת רגל וחדלות פירעון יכולים להשתמש על מנת לפתוח דף חדש ולממן את ההוצאות השוטפות שלהם. מצד אחד, הלוואה מהבנק היא בלתי אפשרית כי אסור לו לתת אותה. מצד שני, כן ניתן לקבל הלוואה חוץ בנקאית. לשם השוואה, אפשרויות אחרות יכולות להיות הלוואה על שם קרוב משפחה.

מיהם הגופים שמעניקים הלוואה לפושטי רגל?

כאשר אנו מדברים על הלוואה לפושטי רגל אנחנו למעשה מדברים על הלוואה לא נפוצה. עם זאת תוכלו למצוא גופים חוץ בנקאיים מסוימים שיסכימו לעזור לכם במקרים כאלו. אתם יכולים לבקש שירות של הלוואה אשר ניתנת בערבות של מדינת ישראל, את ההלוואה תוכלו לבקש מקרנות שמשתפות פעולה עם ממשלת ישראל ומטרתן לקדם ולפתח בתי עסק קטנים במדינה, באופן הזה תוכלו לנסות לשכנע את אותם קרנות כי ההלוואה תעזור לכם להציל את בית העסק שלכם וכי ההלוואה לפושטי רגל תתרום לרווחת המדינה ולכלכלת המדינה.

האם ניתן לפנות לגופים חוץ בנקאיים?

דרך נוספת לקבלת הלוואה לפושטי רגל היא לפנות אל גופים חוץ בנקאיים על מנת לקבל מהם הלוואה, בין הגופים החוץ בנקאיים ניתן למצוא: חברות אשראי, חברות ביטוח וחברות פיננסיות המעניקות הלוואות. יש סיכוי כי אותם גופים יחייבו אתכם בערבים או בערבות מסוימת, לעיתים תוכלו להשתמש ברכב שלכם, בדירה שלכם או בכל נכס אחר אשר נמצא ברשותכם בתור ערבון להלוואה אותה תרצו לקבל. בנוסף על כך, ניתן לקחת הלוואה לפושטי רגל כנגד קרן השתלמות או קרן הפנסיה שלכם, הנזקפת כערבות לטובת קבלת ההלוואה.